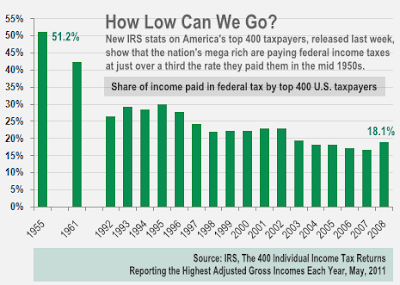

En el juego de póker en que se ha convertido la economía actual, las apuestas siguen subiendo. Pero no precisamente para la prosperidad del mundo, sino para su hundimiento. Hoy se apuesta a la quiebra de los países y se espera obtener con ello jugosos dividendos. Como certifica el último informe del Boston Consulting Group, el 40% del ingreso mundial, queda en manos del 1% más rico del planeta, algo que he advertido varias veces pero ahora lo dice una voz oficial. El clip de arriba muestra el incremento de la desigualdad para Estados Unidos en los ùltimos 30 años. Esto da cuenta de los enormes beneficios que el modelo económico y la actual la crisis ha generado para los más ricos, mientras el fuerte golpe para los más pobres y para el extermino de la clase media corre a raudales. Se dice que en el juego de póker, Usted debe detectar a los 5 minutos quien es el tonto. Y si no lo detecta, quiere decir que el tonto es Usted.

Siga leyendo en El Blog Salmón

Una mirada no convencional al modelo económico de la globalización, la geopolítica, y las fallas del mercado

jueves, 2 de junio de 2011

Recrudece la desigualdad en el mundo: 40% de la riqueza en manos del 1% de la población

Una de las paradojas insondables de esta crisis es que justamente aquellos que la provocaron se han hecho más ricos. Son las consecuencias de la llamada reaganomics, que ha sumido al mundo en esta gran depresión sin fin que Paul Farrell advierte que provocará una gran revolución social.

Joseph Stiglitz ha denunciado la radicalización de la desigualdad, y Sam Pizzigatti nos dice cómo el 2010 fue un año récor en ganancias para los 400 ciudadanos más ricos de Estados Unidos. Como vemos, la crisis no afecta a todos por igual y, aunque la gran mayoría paga sus consecuencias con el desempleo y la miseria, justamente los responsables de crearla, aquellos que especularon y que inflaron las burbujas, han sido los grandes beneficiados.

Joseph Stiglitz ha denunciado la radicalización de la desigualdad, y Sam Pizzigatti nos dice cómo el 2010 fue un año récor en ganancias para los 400 ciudadanos más ricos de Estados Unidos. Como vemos, la crisis no afecta a todos por igual y, aunque la gran mayoría paga sus consecuencias con el desempleo y la miseria, justamente los responsables de crearla, aquellos que especularon y que inflaron las burbujas, han sido los grandes beneficiados.

Publicado por

mamvas

en

2:52 a.m.

1 comments

Tags:

Crisis Financiera,

Crisis Mundial,

Desigualdad,

Hegemonía y Dominación

Tags:

Crisis Financiera,

Crisis Mundial,

Desigualdad,

Hegemonía y Dominación

Desempleo, un regalo para las corporaciones

Alejandro Nadal, La Jornada

El incremento del desempleo está asociado a una caída en la demanda efectiva y constituye un obstáculo para que una economía y sus empresas puedan recuperarse. Sin embargo, en Estados Unidos la fase actual de la "recuperación" ha funcionado de maneras extrañas. En esa economía el desempleo ha permitido aumentar la productividad y, con ello, las ganancias. El desempleo ha sido algo así como un regalo para las grandes corporaciones. Eso puede sorprender, pero los datos no mienten.

La crisis global trajo consigo una dramática elevación del desempleo. Por supuesto que los países europeos fueron golpeados por la desocupación, pero según datos de la OCDE más de la mitad de los empleos perdidos entre 2007-2010 en las 31 economías más importantes del mundo se destruyeron en Estados Unidos. Esta disminución en el empleo está fuera de proporción con la caída en el producto en esa economía. Los datos demuestran que el PIB en Estados Unidos declinó menos que para ese grupo de países entre 2008 y 2010. ¿Cómo es esto posible? La respuesta es reveladora de la dinámica interna de las economías capitalistas.

El incremento del desempleo está asociado a una caída en la demanda efectiva y constituye un obstáculo para que una economía y sus empresas puedan recuperarse. Sin embargo, en Estados Unidos la fase actual de la "recuperación" ha funcionado de maneras extrañas. En esa economía el desempleo ha permitido aumentar la productividad y, con ello, las ganancias. El desempleo ha sido algo así como un regalo para las grandes corporaciones. Eso puede sorprender, pero los datos no mienten.

La crisis global trajo consigo una dramática elevación del desempleo. Por supuesto que los países europeos fueron golpeados por la desocupación, pero según datos de la OCDE más de la mitad de los empleos perdidos entre 2007-2010 en las 31 economías más importantes del mundo se destruyeron en Estados Unidos. Esta disminución en el empleo está fuera de proporción con la caída en el producto en esa economía. Los datos demuestran que el PIB en Estados Unidos declinó menos que para ese grupo de países entre 2008 y 2010. ¿Cómo es esto posible? La respuesta es reveladora de la dinámica interna de las economías capitalistas.

Publicado por

mamvas

en

1:09 a.m.

0

comments

Tags:

Crisis Mundial,

Desempleo,

Estados Unidos,

Hegemonía y Dominación

Tags:

Crisis Mundial,

Desempleo,

Estados Unidos,

Hegemonía y Dominación

miércoles, 1 de junio de 2011

Wall Street sufre su mayor caída en nueve meses y el Dow Jones se desploma 2,2%

La Bolsa de Nueva York ha comenzado el mes de junio tal y como cerró mayo. Las pérdidas se han adueñado del mercado tras la publicación de malos datos macroeconómicos en Estados Unidos y el nuevo golpe de Moody's a Grecia. De este modo, el Dow Jones ha perdido el 2,2%, hasta los 12.290,14 puntos, mientras que el selectivo S&P 500 ha bajado el 2,28%. Por su parte, el tecnológico Nasdaq ha cedido el 2,33%.

El parqué neoyorquino, que ya había comenzado la jornada en números rojos por la difusión de los datos sobre actividad en el sector manufacturero y empleo en el sector privado de EEUU, que decepcionaron ampliamente a los analistas, fue ampliando los descensos a medida que fue transcurriendo la jornada hasta terminar con los retrocesos más pronunciados de toda la sesión. Su caìda se sumò al desplome general que vivieron todos los mercados del mundo, especialmente en Europa donde el Ibex español cedió 1,3%,

El parqué neoyorquino, que ya había comenzado la jornada en números rojos por la difusión de los datos sobre actividad en el sector manufacturero y empleo en el sector privado de EEUU, que decepcionaron ampliamente a los analistas, fue ampliando los descensos a medida que fue transcurriendo la jornada hasta terminar con los retrocesos más pronunciados de toda la sesión. Su caìda se sumò al desplome general que vivieron todos los mercados del mundo, especialmente en Europa donde el Ibex español cedió 1,3%,

Publicado por

mamvas

en

10:57 p.m.

0

comments

Tags:

Bolsas Mundiales,

Crisis Financiera,

Dow Jones,

Estados Unidos

Tags:

Bolsas Mundiales,

Crisis Financiera,

Dow Jones,

Estados Unidos

Links del día: "Yes, We are in the Great, Great Depression"

* George Washington blog, Yastrow: "We are on the Verge of Great Great Depression

* Brad DeLong, The Intellectual Collapse of the Chicago School of Economics Continues...

* Bill McBride, Real House Prices and Price-to-Rent: Back to 1999

* John Mauldin, A Random Walk Through the Minefield

* Gordon T. Long, The Economic death spiral has bee triggered

Publicado por

mamvas

en

9:50 p.m.

0

comments

Tags:

Colapso económico,

Crisis Mundial,

Estados Unidos,

Recesión

Tags:

Colapso económico,

Crisis Mundial,

Estados Unidos,

Recesión

Estados "fallidos": ¿verdad científica o manipulación politiquera?

Marcelo Colussi, ArgenPress

Según algunas de las instancia creadoras de opinión pública que operan desde el corazón mismo del imperio –como el tanque de pensamiento Fund for Peace o la Revista Foreing Policy por ejemplo– el concepto de “Estado fallido” hoy día se ha vuelto una clave de importancia primordial en su geoestrategia global. Al respecto, según sus antojadizos criterios, serían notas distintivas de los países donde tienen lugar estos procesos: la inequidad social estructural, crisis económica recurrente en el seno de sus sociedades, deslegitimación de su institucionalidad y su poca credibilidad dados los altos niveles de corrupción, falta de cobertura estatal en grandes zonas del territorio que debería atender, generalizado descontento colectivo ante esa ineficiencia, masivos movimientos de refugiados y desplazados internos, explosión demográfica sin contención.

Sin ser todo esto un tema realmente académico, de seriedad y profundidad conceptual, estando más en el ámbito de lo periodístico barato y de la creación de opinión pública, la idea ha surgido recientemente con mucha fuerza y se ha expandido. Según esos think tanks, entonces, caerían bajo este parámetro buena parte de los países del llamado Tercer Mundo.

Según algunas de las instancia creadoras de opinión pública que operan desde el corazón mismo del imperio –como el tanque de pensamiento Fund for Peace o la Revista Foreing Policy por ejemplo– el concepto de “Estado fallido” hoy día se ha vuelto una clave de importancia primordial en su geoestrategia global. Al respecto, según sus antojadizos criterios, serían notas distintivas de los países donde tienen lugar estos procesos: la inequidad social estructural, crisis económica recurrente en el seno de sus sociedades, deslegitimación de su institucionalidad y su poca credibilidad dados los altos niveles de corrupción, falta de cobertura estatal en grandes zonas del territorio que debería atender, generalizado descontento colectivo ante esa ineficiencia, masivos movimientos de refugiados y desplazados internos, explosión demográfica sin contención.

Sin ser todo esto un tema realmente académico, de seriedad y profundidad conceptual, estando más en el ámbito de lo periodístico barato y de la creación de opinión pública, la idea ha surgido recientemente con mucha fuerza y se ha expandido. Según esos think tanks, entonces, caerían bajo este parámetro buena parte de los países del llamado Tercer Mundo.

Publicado por

mamvas

en

9:00 p.m.

0

comments

Tags:

Capitalismo Salvaje,

Estados Unidos,

Hegemonía y Dominación,

Neoliberalismo

Tags:

Capitalismo Salvaje,

Estados Unidos,

Hegemonía y Dominación,

Neoliberalismo

La refinanciación de los rescates y el rescate de España

El rescate de Portugal ha resucitado el peligro de que España precise un rescate financiero para solventar su problema de deuda. Analizamos qué supondría este movimiento y quiénes se beneficiarían del mismo.

F.Fafatale DiagonalWeb

“España pedirá el rescate tarde o temprano”. Quien pronunció estas palabras a principios de abril fue Kenneth Rogoff, ex economista jefe del FMI (2001-2003), que sitúa el rescate en el momento en el que Grecia, Irlanda y Portugal pidan la reestructuración de su deuda porque no podrán pagarla. Rogoff reconoce sin pudor que el problema de deuda pública se ha creado para evitar el colapso del sistema financiero y que lo peor de la crisis de deuda está por llegar. Tampoco se arruga al decir que los mercados volverán a ponerse nerviosos y atacarán a España. Para rematar, Rogoff considera que el problema de los ajustes está en “determinar hasta dónde llegará la tolerancia ciudadana a las estrecheces”.

F.Fafatale DiagonalWeb

“España pedirá el rescate tarde o temprano”. Quien pronunció estas palabras a principios de abril fue Kenneth Rogoff, ex economista jefe del FMI (2001-2003), que sitúa el rescate en el momento en el que Grecia, Irlanda y Portugal pidan la reestructuración de su deuda porque no podrán pagarla. Rogoff reconoce sin pudor que el problema de deuda pública se ha creado para evitar el colapso del sistema financiero y que lo peor de la crisis de deuda está por llegar. Tampoco se arruga al decir que los mercados volverán a ponerse nerviosos y atacarán a España. Para rematar, Rogoff considera que el problema de los ajustes está en “determinar hasta dónde llegará la tolerancia ciudadana a las estrecheces”.

Publicado por

mamvas

en

7:00 a.m.

3

comments

Tags:

Crisis Financiera,

Deuda,

Deuda Pública,

España,

Europa,

Rescates financieros

Tags:

Crisis Financiera,

Deuda,

Deuda Pública,

España,

Europa,

Rescates financieros

Cunde la división en la Unión Europea

Economist Intelligence Unit

Una Europa que avance a dos velocidades distintas ha sido un espectro político a lo largo de la historia, pero ahora es una realidad económica. Ocurre dentro de la zona euro, corazón de la integración europea. En los márgenes de la zona de divisa única, Grecia, Irlanda y Portugal se encuentran en crisis de deuda soberana. Pero en el corazón, ubicado en el norte, con Alemania a la cabeza, las economías reviven y las finanzas públicas son sólidas. Ahora muchos temen que la división económica se convierta en un abismo político.

Los ministros europeos de finanzas hicieron su mejor esfuerzo por llevar a cabo una reunión con apariencia de que todo está en orden, el 16 de mayo, a la cual se tenía programada la asistencia de Dominique Strauss-Kahn, entonces todavía jefe del FMI, antes que fuera arrestado en Nueva York. Acordaron designar a Mario Draghi, gobernador del banco central italiano, como sucesor de Jean-Claude Trichet a la cabeza del Banco Central Europeo (BCE) más adelante en el año. Pero guardar la apariencia también significó dar el visto bueno a un tercer rescate para Portugal, que añadió 74 mil mdd a los 37 mil ya acordados por el FMI.

Una Europa que avance a dos velocidades distintas ha sido un espectro político a lo largo de la historia, pero ahora es una realidad económica. Ocurre dentro de la zona euro, corazón de la integración europea. En los márgenes de la zona de divisa única, Grecia, Irlanda y Portugal se encuentran en crisis de deuda soberana. Pero en el corazón, ubicado en el norte, con Alemania a la cabeza, las economías reviven y las finanzas públicas son sólidas. Ahora muchos temen que la división económica se convierta en un abismo político.

Los ministros europeos de finanzas hicieron su mejor esfuerzo por llevar a cabo una reunión con apariencia de que todo está en orden, el 16 de mayo, a la cual se tenía programada la asistencia de Dominique Strauss-Kahn, entonces todavía jefe del FMI, antes que fuera arrestado en Nueva York. Acordaron designar a Mario Draghi, gobernador del banco central italiano, como sucesor de Jean-Claude Trichet a la cabeza del Banco Central Europeo (BCE) más adelante en el año. Pero guardar la apariencia también significó dar el visto bueno a un tercer rescate para Portugal, que añadió 74 mil mdd a los 37 mil ya acordados por el FMI.

El capitalismo salvaje de Ronald Reagan: 1981 - 2011, "descansa en paz"

La andadura de la política económica liberal de EEUU, que rebajó los impuestos a los más ricos y que fue acuñada como Reaganomics, dado que se inició tras la llegada de Ronald Reagan a Washington, está a punto de terminar. Y, como ocurrió al final de los dorados años 20, será de forma dolorosa debido al estallido de varias burbujas financieras que tienen al mundo viviendo un dramático y largo proceso de hundimiento económico.

Tal y como pasó en la década de los 20 del siglo pasado, Estados Unidos experimentará pronto una estruendosa caída a a realidad tras largos años de bonanza y derroche, como explica el columnista de MarketWatch, Paul Farrell. Ambos periodos (el previo a la Gran Depresión de 1929 y el actual) son gemelos por estar caracterizados por la creación de burbujas que, al romperse, provocan una larga temporada de depresión, como he indicado en La deuda pública de Estados Unidos, desde 1790 hasta hoy.

Publicado por

mamvas

en

2:44 a.m.

1 comments

Tags:

Crisis Mundial,

Estados Unidos,

Paul Farrell,

Reaganomics

Tags:

Crisis Mundial,

Estados Unidos,

Paul Farrell,

Reaganomics

martes, 31 de mayo de 2011

¿Se desintegra la zona euro?

¿Es el rechazo de Islandia al acoso financiero el modelo a seguir por Grecia e Irlanda?

Michael Hudson, CounterPunch

El mes pasado, Islandia votó en contra de someterse a las exigencias holandesas y británicas para que compensara a las agencias de seguros de los bancos nacionales de esos países por el rescate de sus propios inversores en Icesave. Era la segunda votación en contra del acuerdo (por una ratio de 3 a 2) y el apoyo islandés a su pertenencia a la Eurozona ha disminuido hasta el 30%. El sentimiento que albergan los islandeses es que los políticos europeos gobiernan en beneficio de los banqueros y no de la socialdemocracia que Islandia imaginaba que era la filosofía rectora, como así ocurría, en efecto, cuando en 1957 se formó la Comunidad Económica Europea (Mercado Común).

Europa, al permitir que Gran Bretaña y Holanda boicotearan a Islandia para que pagara por los errores de Gordon Brown y su homólogo holandés, ha condicionado la integración islandesa a la imposición de austeridad financiera y pobreza a su población y todo ello para pagar un dinero que legalmente no tienen por qué pagar. El problema es encontrar un tribunal honesto dispuesto a reforzar las propias leyes bancarias de Europa haciendo que caiga la responsabilidad en quien legal y realmente debe responder.

Michael Hudson, CounterPunch

El mes pasado, Islandia votó en contra de someterse a las exigencias holandesas y británicas para que compensara a las agencias de seguros de los bancos nacionales de esos países por el rescate de sus propios inversores en Icesave. Era la segunda votación en contra del acuerdo (por una ratio de 3 a 2) y el apoyo islandés a su pertenencia a la Eurozona ha disminuido hasta el 30%. El sentimiento que albergan los islandeses es que los políticos europeos gobiernan en beneficio de los banqueros y no de la socialdemocracia que Islandia imaginaba que era la filosofía rectora, como así ocurría, en efecto, cuando en 1957 se formó la Comunidad Económica Europea (Mercado Común).

Europa, al permitir que Gran Bretaña y Holanda boicotearan a Islandia para que pagara por los errores de Gordon Brown y su homólogo holandés, ha condicionado la integración islandesa a la imposición de austeridad financiera y pobreza a su población y todo ello para pagar un dinero que legalmente no tienen por qué pagar. El problema es encontrar un tribunal honesto dispuesto a reforzar las propias leyes bancarias de Europa haciendo que caiga la responsabilidad en quien legal y realmente debe responder.

Publicado por

mamvas

en

5:30 p.m.

0

comments

Tags:

Crisis Financiera,

Europa,

Grecia,

Irlanda,

Islandia,

Michael Hudson

Tags:

Crisis Financiera,

Europa,

Grecia,

Irlanda,

Islandia,

Michael Hudson

lunes, 30 de mayo de 2011

España se llena de pueblos fantasma: resultado de la burbuja inmobiliaria

El colapso del mercado inmobiliario español ha provocado que multitud de complejos residenciales hayan quedado abandonados en todo el país. Cuando las cosas iban bien, se contruyó sin límite, pero la llegada de la crisis frenó la demanda inmobiliaria. Bancos, promotores, constructores, inmobiliarias... todos siguen pagando hoy los efectos de los excesos acometidos en la época de bonanza. El resultado: un sinfin de viviendas vacías que no encuentran comprador componen hoy los llamados "pueblos fantasma".

El video presentado por Aleix Saló puso nuevamente en el tapete el tema de la burbuja inmobiliaria española y gran parte de la prensa mundial destacó hoy los pueblos fantasmas heredados de la burbuja inmobiliaria y el peso que ejercen en los balances financieros de las cajas y bancos.

La CIA advierte de golpe militar en Grecia por masiva rebelión popular

Según el diario turco Daily Hürryet, que cita al alemán Bild, la Agencia Central de Inteligencia (CIA) de Estados Unidos, ha advertido que puede haber un golpe militar en Grecia por la creciente ola de malestar social ante los draconianos planes de austeridad impuestos por el gobierno. A Grecia no le queda más camino que retirarse del euro, pero esta situación complicaría a toda Europa y a toda la banca mundial. Por eso que la tesis de que sea Alemania la que abandone la eurozona para salvar a la moneda única tiene mucho sentido.

De acuerdo al informe de la CIA, las protestas en curso que se desarrollan en Grecia, han provocado una escalada de violencia en las calles con una masiva rebelión popular ante la cual el gobierno griego ha perdido el control. Por ello, de mantenerse esta situación altamente explosiva, inestable y descontrolada, el golpe militar puede ser la única salida.

domingo, 29 de mayo de 2011

Para salvar el euro, es Alemania la que debe abandonar la eurozona

Marshall Auerback, New Economic Perspectives

Cuando se lanzó el euro, los dirigentes políticos alemanes solían argüir, con una evidente complacencia teñida de displicencia –en particular, hacia la Gran Bretaña—, que la unión monetaria terminaría por exigir la unión política. La actual crisis griega es precisamente el tipo de acontecimiento que se esperaba habría de forzar esa senda. Pero, enfrentado a una crisis que obliga a definirse, el gobierno de la Sra. Merkel ha tomado el partido de evitar el debate abierto sobre la unión política, para tomar, en cambio, el de forzar a la ingesta de medicinas económicas a los reluctantes electorados de Grecia, Irlanda, Portugal y España. Y eso se está haciendo económica y políticamente insostenible. Si de lo que se trata es de salvar la unión monetaria, diríase que quienes toman las decisiones políticas están contemplando las cosas desde una perspectiva harto errada. Porque, al final, y por paradójico que resulte, la vía menos desastrosa para salvar a la Unión Monetaria es que sea Alemania, y no los países periféricos, la que la abandone.

Una de las principales razones de que sea tan importante la unificación política y social es que sólo ese tipo de unión puede sentar las condiciones que facilitan el mecanismo de ajuste a las carencias de competitividad. La movilidad laboral es mucho mayor dentro de los países que entre ellos. Las transferencias fiscales transregionales ayudan a encarrilar el proceso de ajuste. La unidad social y nacional hace casi impensables las políticas de expulsión, lo que suministra el cemento para mantener en su sitio la disciplina del ajuste.

Cuando se lanzó el euro, los dirigentes políticos alemanes solían argüir, con una evidente complacencia teñida de displicencia –en particular, hacia la Gran Bretaña—, que la unión monetaria terminaría por exigir la unión política. La actual crisis griega es precisamente el tipo de acontecimiento que se esperaba habría de forzar esa senda. Pero, enfrentado a una crisis que obliga a definirse, el gobierno de la Sra. Merkel ha tomado el partido de evitar el debate abierto sobre la unión política, para tomar, en cambio, el de forzar a la ingesta de medicinas económicas a los reluctantes electorados de Grecia, Irlanda, Portugal y España. Y eso se está haciendo económica y políticamente insostenible. Si de lo que se trata es de salvar la unión monetaria, diríase que quienes toman las decisiones políticas están contemplando las cosas desde una perspectiva harto errada. Porque, al final, y por paradójico que resulte, la vía menos desastrosa para salvar a la Unión Monetaria es que sea Alemania, y no los países periféricos, la que la abandone.

Una de las principales razones de que sea tan importante la unificación política y social es que sólo ese tipo de unión puede sentar las condiciones que facilitan el mecanismo de ajuste a las carencias de competitividad. La movilidad laboral es mucho mayor dentro de los países que entre ellos. Las transferencias fiscales transregionales ayudan a encarrilar el proceso de ajuste. La unidad social y nacional hace casi impensables las políticas de expulsión, lo que suministra el cemento para mantener en su sitio la disciplina del ajuste.

sábado, 28 de mayo de 2011

Para los 400 contribuyentes más ricos de Estados Unidos, el 2010 fue un año récord

Sam Pizzigati, Too Much

Según los últimos datos del Servicio de Recaudación Interna (IRS) de los Estados Unidos, los super-ricos estadounidenses la pasaron de maravilla durante lo más profundo de la Gran Recesión. Y compartieron muy poco de su buena fortuna con el Tío Sam.

El IRS reveló la semana pasada que en 2008 los 400 estadounidenses más ricos reportaron al menos 110 millones de dólares en ingresos en sus declaraciones de impuestos. Estos 400, en un año que acabó con millones de estadounidenses sin trabajo ni hogar, tuvieron ingresos promedio de 270,5 millones de dólares cada uno, los segundos más altos de la historia de los EE.UU.

Publicado por

mamvas

en

3:25 p.m.

0

comments

Tags:

Desigualdad,

Estados Unidos,

Extrema riqueza,

Neoliberalismo,

Sam Pizzigatti

Tags:

Desigualdad,

Estados Unidos,

Extrema riqueza,

Neoliberalismo,

Sam Pizzigatti

Cómo el BCE se convirtió en vertedero de toda la basura bancaria europea

El Banco Central Europeo se encuentra viviendo su propia gran crisis y la posible reestructuración de la deuda griega lo tiene al borde del colapso. El guardián de la moneda única compró en secreto miles de millones de euros de activos riesgosos como ayuda colateral para apuntalar a los bancos privados de los países que han luchado por mantener a flote la precariedad de sus finanzas. El punto crucial es la caída sin freno de los activos inmobiliarios, que alcanzan descensos de hasta un 60%. Una caída que continuará, dado el estado agónico de estas economías que no logran dar señales de vida, por los garrafales errores cometidos en el pasado.

Publicado por

mamvas

en

7:00 a.m.

0

comments

Tags:

Axel Weber,

BCE,

Crisis Financiera,

Europa,

Jean Paul Trichet

Tags:

Axel Weber,

BCE,

Crisis Financiera,

Europa,

Jean Paul Trichet

Suscribirse a:

Entradas (Atom)